お役立ち情報コラム | フランチャイズの窓口(FC募集で独立開業)

お役立ち情報コラム

独立開業で起業資金が足りない場合のさまざまな資金調達方法を解説!

最終更新日:2023年11月10日

続々独立開業中!独立開業をした方々に人気のフランチャイズ本部ベスト10を公開中。

いま注目の急成長ビジネスがひと目でわかります。

独立開業に必要となる起業資金は業種や規模によって大きく異なり、自分の貯金だけでは不足することもあります。自己資金の不足をカバーするには資金調達が必要ですが、さまざまな方法があるため自分にあった方法を選ぶことが大切です。

調達の方法によっては、資金を手にするまでに時間がかかることがあります。また何も知らないまま資金調達すると、開業できたとしてもすぐに経営が立ち行かなくなってしまうおそれもあるのです。

こちらのコラムでは、自己資金の集め方や資金調達の方法について解説します。融資などの際に役立つ現物出資やみなし自己資金など資本を増強する方法にも触れていますので、起業資金でお悩みの方は参考にしてください。

- 1. 起業資金は余裕をもっておくことが大切

- 2. 起業資金の集め方① 身内や知人から出資を受ける

- 3. 起業資金の集め方② 融資を受ける

- 4. 起業資金の集め方③ 補助金や助成金を利用する

- 5. 起業資金の集め方④ クラウドファンディングで資金を募る

- 6. 自己資金要件が満たせない場合の対処法

- 7. フランチャイズ加盟で開業するのもひとつの方法

- 8. フランチャイズ開業で失敗しないためには

1. 起業資金は余裕をもっておくことが大切

これまで新しく事業を始めるには1,000万円以上かかるといわれることが多くありました。しかし近年は、働き方の多様化やインターネットの普及によって、多額の自己資金を投資しなくても起業ができるようになりつつあります。

実際に日本政策金融公庫が2020年度に実施した新規開業者のアンケート調査では、開業費用の平均が989万円と1,000万円を切っています。なかでも500万円未満の割合はもっとも多く、全体の43.7%という結果が出ているのです。

参考:2020年度新規開業実態調査 (日本政策金融公庫 総合研究所)

500万円という金額は決して簡単に用意できるものではないため、起業するまでに資金計画を立てておくことが必要です。資金を少しずつ貯めることも大切ですが、時間をかけてしまうほどビジネスチャンスを逃してしまう可能性もあります。

また、開業時からすぐに経営が安定できるほどの集客や収益が得られるとは限りません。このため起業には設備資金だけでなく、経営を始めてからの運転資金や自分の生活費なども確保しておく必要があるのです。特にコロナ禍の昨今は、できるだけ余裕をもって起業したいものです。

安定した経営を続けるためにも、資金を調達することは重要になります。資金調達をすることによって、開業までの期間を短縮できるだけでなく余裕をもった経営ができるようになるのです。実際に資金調達はどのようにしておこなうのでしょうか。ここからは、自己資金の集め方や資金調達の仕方について見ていきましょう。

2. 起業資金の集め方① 身内や知人から出資を受ける

起業資金を準備するために、自分の身内や知人から出資を受けるケースがあります。しかし、身内などから贈与を受けた場合、1年間に110万円を超えてしまうと贈与税が発生するということを覚えておきましょう。例えば起業資金として親から子供に300万円を渡した場合は、110万円の基礎控除額を差し引いた190万円は課税対象となるのです。

ただし、借用書などを作成して借入をおこなったという場合には贈与税は発生しません。また贈与として扱う場合は、贈与契約書がなければ融資などを受ける際に自己資金として認めてもらえないこともあるため注意が必要です。

特に身内や知人から借入をおこなう場合は、金銭トラブルを招いてしまうこともあることから、慎重に判断することが大切になります。返済期間や利息を決め、返済記録も残しながら金銭の貸し借りが原因で人間関係が崩れないようにしましょう。

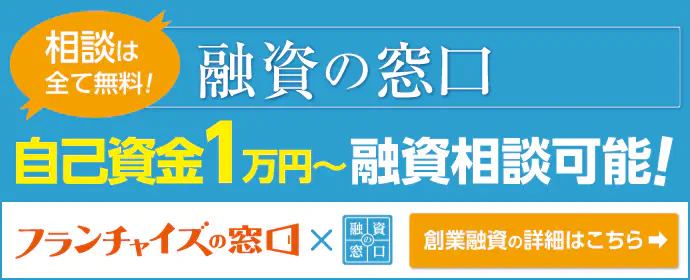

3. 起業資金の集め方② 融資を受ける

起業資金は、金融機関などからの融資を受けて調達することができます。しかし、新規事業の場合は経営実績がなく、特に個人事業の場合は社会的信用がないことから、メガバンクや都市銀行から融資を受けることは困難です。創業時は、融資を受けやすい日本政策金融公庫や地方自治体などが実施している制度融資を活用するのがおすすめです。

国が管理をする日本政策金融公庫からの融資

日本政策金融公庫は政府が管理している金融機関で、新規開業希望者の支援を積極的におこなっています。スムーズに手続きができれば、制度によっては申し込みから1ヵ月ほどで融資を受けることが可能です。日本政策金融公庫が実施している融資には、おもに以下のような制度が挙げられます。

日本政策金融公庫からの融資を受けるには、それぞれの制度にある要件を満たさなくてはいけません。制度によって内容は異なりますが、7,200万円を融資限度額としているものもあります。

例えば女性、若者/シニア起業家支援資金の要件には、女性または35歳未満か55歳以上という制限があります。また新規創業融資制度の場合は、必要とする資金の10分の1を自己資金として保有しておく必要もあるのです。

条件を満たしていても、審査を通過しなければ融資を受けることができません。融資担当者の信頼を得るには、計画性のある事業であるということをアピールすることが大切です。事業計画書を作成して、利益計画や返済計画も立てて説得力のある内容を盛り込むのが重要なポイントになってきます。

参考:新企業育成貸付 (日本政策金融公庫)

地方自治体などが連携した制度融資

制度融資とは、地方自治体や金融機関、信用保証協会などが連携をして実施している融資制度です。担保や保証人が不要で申し込みでき、審査を通過しやすいのも特長です。金利が1%未満と低いうえ、中小企業診断士からさまざまなアドバイスを受けられる場合もあります。

基本的には開業所在地を管轄する自治体の制度融資を利用します。地域によって制度の内容はさまざまで融資可能な上限金額も異なります。制度融資の内容は、自治体のホームページや直接窓口で確認できるので、自分にあった制度を探してみるとよいでしょう。

ただし、制度融資は自治体だけでなく複数の機関が連携しているため、民間の金融機関よりも融資を受けられるまでの期間が長くなるというデメリットがあります。制度融資を活用する場合は、相談から融資を受けるまで3カ月前後かかるということをふまえて起業準備をしましょう。

そして、融資を受けると返済が必要になります。融資を検討する場合は、しっかりと返済計画を立てて無理のない経営ができるか慎重に考えるようにしてください。

4. 起業資金の集め方③ 補助金や助成金を利用する

補助金や助成金は、地域の活性化や雇用の促進などを目的に国や自治体が事業者に資金援助を実施する制度です。融資とは異なり返済義務がないのが魅力的な制度といえます。ただし、受給するためには一定の条件があり、応募の際にも必要書類を揃えなくてはいけません。

受給を受けるのは、実際に経費を使ったあとになるため、ある程度の自己資金を確保しておくことも必要です。ここでは、補助金と助成金の特徴や違いなどについて解説します。

補助金

補助金を受給するには公募期間中に所定の書類を揃えて提出し、審査に通過することが必要です。公募期間は2週間から1ヵ月前後と短いため、事業計画書など必要となる提出書類は事前に準備しておくことをおすすめします。また、採択される件数があらかじめ決められていることが多く、定員になり次第閉め切られてしまうので注意しなくてはいけません。

さらに、支給額が多い制度ほど応募者も多いため、応募者数が採択予定件数を超えた場合は、審査により決められます。このため、提出する書類で自分の事業をどれだけアピールできるかが、重要なポイントになるのです。

助成金

助成金は、一定の要件を満たして公募期間中に申し込みをすれば原則受給ができ、要件は制度によって異なります。なかには40歳以上の方に応募要件が限られている生涯現役起業支援助成金という制度があります。

公募期間が長めに設定されているものが多く、随時募集している制度もあるため補助金よりも受給しやすいのも特長です。また、助成金という名目であっても補助金と同じように審査が必要になることもあります。

補助金や助成金の制度を探すには案内サイトが便利

厚生労働省や中小企業庁では、補助金・助成金に関する総合案内や支援サイトを運営しています。以下のサイトでは制度の説明や申請方法、支援機関の紹介などの情報が掲載されています。検索機能も充実しており使いやすいサイトとなっていますので、ぜひ参考にしてみてください。

〇ミラサポplus (中小企業庁)

〇各種助成金・奨励金等の制度 (厚生労働省)

また自治体では、起業支援だけでなく地域の活性化などを目的にさまざまな制度を実施しているところも数多くあります。近年は、将来的なことを考えて地方に移住をして起業をするケースも増えています。日本の各自治体には、起業を含めてさまざまな支援制度があります。詳しくは以下のサイトで検索できるので、ぜひ参考にしてください。

〇自治体支援制度検索 (JOIN 一般社団法人 移住・交流推進機構)

5. 起業資金の集め方④ クラウドファンディングで資金を募る

クラウドファンディングはインターネット上で不特定多数の人から資金を調達する方法です。調達方法には種類があり、寄付タイプや投資タイプ、ソーシャルレンディングなどがあります。融資型以外であれば返済の必要はありませんが、商品やサービスなどでお返し(リターン)の設定をしなくてはいけません。

クラウドファンディングを始めるには、プラットフォームサイトを利用するとよいでしょう。おもなサイトには以下のものが挙げられ、地域に特化しているものや購入タイプに特化しているなど特徴があり多様化しつつあります。

プラットフォームサイトを利用するには公開前に審査が必要になる場合もあります。手数料やサポートなどにも違いがあるため、比較して自分にあったサイトを選ぶようにしましょう。

注意点やリスクもあることも知っておくべき

クラウドファンディングは、立ち上げる事業に魅力や将来性があり共感してくれる人が多ければ、一度に多額の資金を調達できます。その一方で、リスクがあるということも知っておかなくてはいけません。

クラウドファンディングをすれば、必ずしも希望する資金が集まるとは限らないということを知っておく必要があります。形式によっては、指定期日までに目標金額に到達しないと、支援金を1円も受け取れないのです。

またクラウドファンディングでは、自分のプロジェクトがインターネット上に公開され、不特定多数の人が見られるようになります。そのため、アイデアなどの情報が事業開始前に流出してしまうリスクがあることも覚えておきましょう。

6. 自己資金要件が満たせない場合の対処法

融資をはじめ補助金や助成金を受けるには、一定の資金の保有が要件であるため、自己資金がまったくないと調達が困難になります。その場合は、みなし自己資金や現物出資で対処するのも方法のひとつです。手元にお金がなくても現物などを自己資金と認めてもらえれば、融資額の増加や審査時の評価をあげることができるのです。

みなし自己資金による自己資金の増額

設備投資や運転資金としてすでに使ってしまったお金は、自己資金として認めてもらえることがあります。この資金をみなし自己資金といい、認定してもらえれば自己資金として計上ができ、融資などが受けやすくなります。

ただし、みなし自己資金には事業目的で使用したということを証明しなくてはいけません。物件取得費や機器のリース費などの設備投資は説明しやすいですが、経費などについては事業目的で使用したという証拠が必要になります。このため、みなし自己資金として認めてもらうには、通帳や事業計画書などの資料や証拠となる材料の準備が大切になるのです。

現物出資による資本の増強

起業で会社を設立する場合は、お金以外のものを資産として現物出資することができます。手元にあるお金と現物出資を合わせて自己資金を増やすことができれば、融資額を増やすことが可能になるのです。

例えば、所有している不動産や自動車、有価証券などがそれにあたります。ただし、現物出資は発起人のみが認められており定款に必要事項を記載が必要で、裁判所が選任した検査役によって財産価値の証明を受けなくてはいけません。場合によっては、名義変更などの手続きが発生することもあります。

そして検査官による調査には約100万円の費用や数カ月の期間がかかります。ただし、現物出資の総額が500万円以下の場合など、条件によっては調査が不要になります。

7. フランチャイズ加盟で開業するのもひとつの方法

昨今は新型コロナウイルスの影響で集客や販路の開拓に苦労している事業経営者も多く、資金繰りが困難になり廃業に追い込まれてしまう企業も増えています。実際に新型コロナウイルス関連の倒産件数も、824件(2020年12月18日現在)にものぼっているのです。

参考:新型コロナウイルス関連倒産 (帝国データバンク)

コロナ禍による経営悪化により、開業できたとしても安定した事業の継続ができるのか不安を感じる人も多いはずです。もし経営面で不安を感じる場合は、フランチャイズに加盟して独立開業することも検討してみてはいかがでしょうか。

フランチャイズでの開業は、個人事業にはない特有のメリットが数多くあります。ここでは、フランチャイズ開業におけるおもな4つのメリットについて解説します。

メリット1 開業時に資金面のサポートを受けられる

加盟するフランチャイズ本部や業種によってサポート内容は異なりますが、ほとんどの本部において加盟者は開業支援を受けて独立を実現することができます。特に資金面のサポートが手厚い本部は多く、起業資金が少なくても開業できるケースもあるのです。

〇資金調達のサポート

フランチャイズでは本部が自社ローンを設けているところもあり、金融機関から融資を受けるよりも低い金利で資金調達をすることができます。また本部が金融機関との間に入って融資をサポートしてくれることもあります。このため本来個人事業主なら融資が困難な金融機関からも資金調達が可能になるのです。

〇初期投資費用の本部負担

フランチャイズでは、本部が初期費用を負担してくれることがあります。本部が負担をしてくれる費用には、多額の費用が必要となる物件取得費や内外装工事費などがあります。コンビニエンスストアや飲食業のフランチャイズでは、什器や設備などを含めて店舗を丸ごと用意してくれるケースもあるのです。

また、本部によっては独自の開業支援制度を設けているケースも多く、一定の条件を満たすことで加盟金が免除されたり、転居費などを負担してくれたりするところもあるのです。なかには、初期費用が一切不要という本部もあります。特に開業時には何かと費用がかかることから、費用面での本部の支援は大きな支えとなります。

さらに、フランチャイズの場合は、広告宣伝活動も本部が代行してくれることがあります。大手のフランチャイズ本部であれば、TVCMやさまざまなメディアを使って大規模な宣伝活動をしてくれます。効果の高い宣伝活動をしてもらえるため、加盟者は自己負担を軽減しながら新規顧客を獲得しやすくなるといいうわけです。

メリット2 ブランド名や登録商標の使用権利が得られる

個人事業の場合は、宣伝広告に費用や労力、時間をかけながら事業の認知度を上げていかなくてはいけませんが、フランチャイズ加盟店は、本部のもつブランド名や登録商標の使用権利を得ることができます。

認知度の高い本部は多くの顧客をもっていることから、開業時にブランド名の看板を掲げることで、一定の集客を見込むことができるのです。フランチャイズでは、短期間で経営を軌道に乗せやすいのも特徴のひとつです。

メリット3 未経験でもノウハウを身につけてから開業できる

独立開業を検討している方の中には、これまでの仕事とは異なる分野でビジネスを始めたいというケースもあるでしょう。未経験の業界で開業する場合は、経営のノウハウがないため、試行錯誤しながらスキルを身につけていくことになります。特に専門的な知識や技術を必要とする業種では、ノウハウが身につくまでに労力や時間もかけなくてはいけません。

しかし、フランチャイズの場合は本部が積み重ねてきた成功や失敗のノウハウを加盟者が一度に習得できるのです。集客や販促の方法など成功させるためのコツがわかれば、事業に失敗するリスクも軽減できます。また研修制度のある本部なら、未経験であっても経営に必要なスキルを身につけてから開業できるという大きなメリットがあります。

メリット4 開業後も継続的なサポートが受けられる

フランチャイズ本部のサポートは、開業前だけではありません。本部によっては加盟店が開業したあとも継続的に手厚いサポートを続けてくれます。例えば、定期的にスーパーバイザーなど本部社員による運営指導やアドバイスがあれば、経営経験が少なくても安心して経営することができます。

煩雑な事務作業や行政への手続きなどを本部が代行してくれる本部なら、加盟者は本来の営業に集中できるというメリットもあります。経営面だけでなく資金面においても、本部サポートが継続的におこなわれることもあるのです。コンビニエンスストアのフランチャイズ本部では、毎月の水道光熱費を一定割合負担してくれるところもあります。

フランチャイズ経営にはデメリットもある

フランチャイズ開業には、特有のさまざまなメリットがあります。ただし、デメリットがまったくないというわけではありません。フランチャイズの場合、本部が定めている経営指針や運営方法を守りながら運営する必要があり、ブランドイメージを崩すようなことができません。このため、個人事業主として開業するよりも経営においての自由度は低いといえます。

多くのフランチャイズでは、ブランド名の使用権利やノウハウができる代わりに毎月ロイヤリティの支払いが必要になります。経営状況によっては、ロイヤリティが大きな負担になってしまうこともあるため注意しなくてはいけません。

自由度の低さとロイヤリティ負担のようにフランチャイズには特有のデメリットもあるため、得られるメリットとのバランスを考えながら加盟先を選ぶことも重要なポイントになります。次に、加盟する本部をどう選べばいいかについて解説します。

8. フランチャイズ開業で失敗しないためには

加盟する本部はその後の経営を左右するため、慎重に選ぶ必要があります。初期費用が安いもしくはかからないという簡単な理由で加盟してしまうと、経営を始めてから後悔してしまうかもしれません。最期にフランチャイズ本部の選び方のポイントについて解説します。

複数の本部を比較検討してみる

フランチャイズ本部によって加盟金やロイヤリティなどは異なるため、加盟前には複数の本部の情報を入手して比較することが大切です。例えば、加盟時に起業資金が不要という本部では、ロイヤリティが高めに設定されていることがあります。長く経営することを考えれば、ロイヤリティが安い本部のほうが余裕のある資金運用ができるかもしれません。

ロイヤリティにおいても、定額制タイプや加盟店の売上によって変動するタイプがあるため、どの算出方法なのかをあらかじめ把握しておくことが大切です。そして、本部がホームページなどに掲載している収益モデルなどを参考にして、実際に継続的な利益を得ることができるのか見極めるようにしましょう。

加盟先を比較検討するためには、本部が実施する事業説明会に参加してみるのがおすすめです。事業説明会では、資料などに記載のない事業内容の詳細を知ることができ、直接社員に質疑応答ができるなどのメリットがあります。近年は、オンラインによる個別面談を実施している本部も多く、遠方に足を運ぶことなく本部の情報を入手することが可能です。

以下のページでは、起業希望者向けの説明会や起業支援施設などの紹介をしています。起業が初めての方は、ぜひこちらも参考にしてください。

〇起業者向け説明会に参加するためのポイントとは?支援施設もご紹介!

弊社では、フランチャイズ企業の比較検索ができるサイトを運営しております。フランチャイズの窓口では、日本全国で加盟店を募集している本部を、起業資金の予算別や業種別などで簡単に検索することができます。

各企業への資料請求がまとめてできるうえに、オンライン説明会の予約をすることも可能です。まずは自分にあったフランチャイズ本部を見つけるために、資料請求から始めてみてはいかがでしょうか。

カテゴリ